重磅来了!净赚1423亿,大降超25%!

证券行业的2022年,过得究竟怎么样?

市场进入年报披露季,上市券商业绩情况接踵而至,已披露券商中大多业绩出现明显降幅,行业整体情况亦不乐观。

近期,中证协内刊《传导》发布证券公司2022年度经营情况分析显示, 2022 年全行业140家证券公司实现营业收入3949.73亿元,同比下降21.38%;实现净利润1423.01亿元,同比下降25.54%。对于业绩下降的原因,中证协表示,受市场波动影响,证券行业2022年度经营业绩短期承压。

不过,在2022年,业内证券公司充分发挥“看门人”作用,服务实体经济质效提升;强化金融科技赋能,加快财富管理转型和资管主动管理转型,持续做好股票质押等风险防范化解工作,多项业务表现可圈可点。

值得关注的是,数家券商因在部分业务领域表现优异,被中证协“点名”,如国金证券的投行业务,东证资管、财通资管的资产管理业务,长江证券(行情000783,诊股)、华创证券的投资咨询业务等。

来看详情——

多重因素冲击

经营业绩短期承压

首先来看证券行业的整体业绩情况:

中证协指出,2022年,面对乌克兰危机、美联储加息、国内疫情反复等多重超预期因素叠加冲击,我国资本市场经受住了严峻考验,市场保持总体平稳运行。受市场波动影响,我国证券行业2022年度经营业绩短期承压。

2022年,140家证券公司实现营业收入3949.73亿元,同比下降21.38%;实现净利润1423.01亿元,同比下降25.54%;行业平均净资产收益率为5.31%,同比下降2.53个百分点。

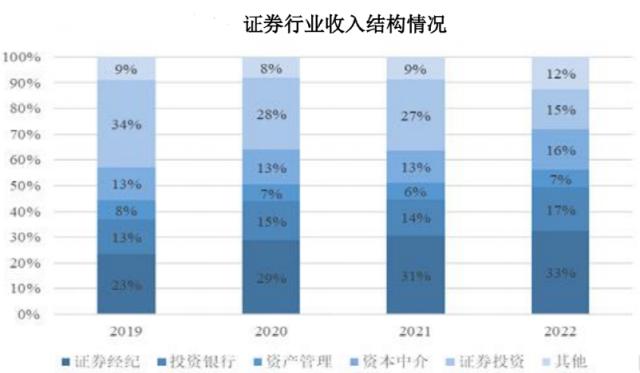

证券公司各主要业务收入有所下滑,证券投资业务成为拖累行业经营业绩的主要因素。2022年,全行业实现证券投资收益608.39亿元,同比下降55.94%。得益于证券公司财富管理转型,全年证券行业实现投资咨询业务净收入59.74亿元,同比增长9.47%。

值得关注的是股票质押业务,截至2022年末,该业务规模为2124.25亿元,较上年末下降了6.80%,股票质押业务减值准备处于同步下降过程中。与此同时,证券行业信用减值损失有所冲回,证券公司资产质量进一步提升。

资本实力方面,截至2022年末,证券行业总资产为11.06万亿元,净资产为2.79万亿元,净资本为2.09万亿元,分别较上年末增长4.41%、8.52%、4.69%。行业平均风险覆盖率为257.65%,平均资本杠杆率为19.81%,平均流动性覆盖率为236.03%,平均净稳定资金率为154.91%,整体风控指标均优于监管标准。

前十券商净利占比60%

中小券商特色化凸显

从统计数据上来看,证券行业的马太效应仍在继续,头部券商资产规模及经营业绩稳居行业前列,且在证券投资业务、投资银行业务、资产管理业务等方面贡献行业一半以上收入。

截至2022年末,总资产CR10、净资产CR10分别为51%、45%,前十名公司相对稳定。2022年,营业收入CR10、净利润CR10分别为46%、60%。同期,证券投资业务净收入CR10、投资银行业务净收入CR10分别为69%、56%,呈持续上升之势。

与此同时,证券经纪业务净收入CR10、资本中介业务净收入CR10、资产管理业务净收入CR10分别为44%、47%和53%,保持相对稳定。

在此次通报中,部分中小券商因在相关业务领域表现优异,被中证协“点名表扬”,包括:

以国金证券等为代表的公司把握注册制改革重大机遇,提升投行服务水平,投资银行业务净收入连续三年位居行业前十;

以东证资管、财通资管等为代表的公司积极适应主动管理新趋势,服务不同投资者资产配置需求,资产管理业务净收入连续三年位居行业前十;

以长江证券、华创证券等为代表的公司在投资咨询业务领域表现突出,投资咨询业务净收入连续三年位居行业前十。

“交易机构化”程度提升

单一资管占比降至39.62%

再来关注行业财富管理转型的进展:

中证协指出,2022年,证券行业强化金融科技赋能,加快财富管理业务转型和资管业务主动管理转型,着力为投资者提供更高质量、更有效率的金融理财服务。

截至2022年末,证券公司服务投资者数量达到2.1亿,较上年末增长7.46%,近年来发展迅速;服务经纪业务客户资金余额1.88万亿元,行业财富管理的客户基础持续稳健。

2022年,证券公司代理客户证券交易额733.25万亿元,其中代理机构客户证券交易额占比为31.81%,近年来持续提升,机构投资者在市场定价中发挥着越来越重要的作用。

截至2022年末,证券公司代理销售金融产品保有规模2.75万亿元。根据证券投资基金业协会数据,2022年第四季度,在公募基金销售保有规模前100名基金销售机构中,证券行业占据53家,超过一半。与银行、第三方销售机构相比,证券行业在代销公募基金产品领域的市占率持续提升。

资管业务领域,截至2022年末,证券公司受托管理客户资产规模为9.76万亿元。2018年至2022年,证券公司公募基金与集合资产管理业务规模占比大幅提升,达40.80%,首次超过单一资产管理业务规模占比(39.62%),主动管理转型成效显著。

与此同时,证券公司通过申请公募牌照或申请设立资管子公司,积极布局公募基金业务。截至2022年末,行业内共有资产管理子公司20家,已有12家证券公司或资产管理子公司持有公募基金牌照,管理公募基金业务规模超6000亿元。

直接融资5.92万亿

聚焦支持科技创新

投行业务方面,2022年证券行业全年服务实体经济实现直接融资5.92万亿元,其中通过IPO、增发、配股等股权工具实现融资1.37万亿元;通过公司债、资产支持证券等债权工具实现融资4.54万亿元,引导金融资源流向经济社会发展的重点领域和薄弱环节

具体来看,2022年证券行业服务428家企业实现境内上市,融资金额达5868.86亿元,同比增长8.15%。服务上市公司再融资7844.50亿元,充分发挥上市公司在稳定增长、促进创新、增加就业、改善民生等方面的重要作用。

债券业务领域,2022年证券公司承销发行交易所债券4.54万亿元。其中承销发行绿色公司债券(含ABS)152只,较2021年增长50只,融资金额1716.58亿元,同比增长24.71%;承销发行乡村振兴债券305.21亿元,同比增长42.77%;承销发行民营企业公司债券3491.42亿元。

聚焦到科技创新领域,2022年证券行业共服务124家企业在科创板上市,实现融资2520.44亿元;服务150家企业在创业板上市,实现融资1796.36亿元;服务83家企业登陆北交所,实现融资164.77亿元。上述三个市场IPO上市家数与融资金额分别占全市场的83.41%、76.36%,资本市场对科技创新企业的支持力度持续加大。

此外,证券公司推动资金资本要素向科技创新重点领域集聚,助力高水平科技自立自强。2022年,证券公司承销发行科技创新公司债券1028.41亿元,参与科创板或创业板跟投规模近85亿元,有力支持经济转型升级和现代化产业体系建设。

自注册制改革以来,证券公司积极服务科技创新企业通过注册制登陆资本市场,注册制下IPO融资家数及规模占全市场融资比重呈上升趋势。四年来共计服务超1000家科技创新企业上市,实现直接股权融资近1.2万亿元。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

相关阅读