破发股鸿日达上半年扣非亏损去年上市即巅峰募7.54亿

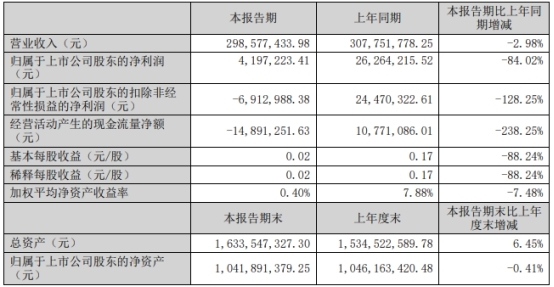

鸿日达近日披露2023年半年度报告,公司2023年上半年营业收入为2.99亿元,同比下降2.98%;归属于上市公司股东的净利润为419.72万元,同比下降84.02%;归属于上市公司股东的扣除非经常性损益的净利润为-691.30万元,上年同期为2447.03万元;经营活动产生的现金流量净额为-1489.13万元,上年同期为1077.11万元。

鸿日达2022年营业收入为5.94亿元,同比下降3.94%;归属于上市公司股东的净利润为4931.53万元,同比下降21.25%;归属于上市公司股东的扣除非经常性损益的净利润为3149.96万元,同比下降44.82%;经营活动产生的现金流量净额为2584.25万元,同比减少61.60%。

鸿日达2022年9月28日在深交所创业板上市,公开发行新股5,167.00万股,占发行后公司股份总数的比例为25%,发行价格为14.60元/股。

上市首日,鸿日达开盘报18.65元,盘中最高报21.93元,收报21.70元,此后该股股价一路震荡下滑,截至目前,该股股价低于其发行价。

鸿日达本次发行募集资金总额为75,438.20万元,募集资金净额为67,582.85万元,实际募资净额比原拟募资多19,329.76万元。鸿日达2022年9月23日披露的招股书显示,公司原拟募资48,253.09万元,拟用于“昆山汉江精密连接器生产项目”和“补充流动资金”。

鸿日达本次发行的保荐机构是东吴证券,保荐代表人是卞大勇、蔡晓涛。鸿日达本次发行费用总额为7,855.35万元,其中东吴证券获得保荐及承销费用5,714.97万元。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

相关阅读